一、ApeX及FinX简介

ApeX Protocol:是由bybit孵化的,基于零知识证明的订单簿版本DEX。投资机构包括Dragonfly 、Miranda、Tiger Global、Jump Trading、Kronos、CyberX ,Cobo和 M77 Ventures等。

ApeX通过零知识证明的二层可扩展性引擎结合链下撮合打造了全新的订单簿模型,基于Starkware零知识证明的交易证明引擎,可直接向以太坊智能合约发布ZK证明用于交易验证,确保链上数据的可用性和完整性,保证资产的安全性和隐私性,在去中心化安全的基础下给用户提供类似中心化交易所的高效体验。

目前,ApeX Protocol支持14个币种市场,无需gas费,支持隐私保护和低费用交易,并且支持多链资金。

FinX:FinX是一个链上的protocol,项目团队想将其打造成一个综合化的金融平台。

建立FinX的目的其实非常简单,主要是想丰富DeFi上金融产品的生态,希望用户们能有丰富的产品或者是高收益产品可选择。

从产品线来看,主要有三条产品线:

第一条产品线类似于DeFi基金池,用户在上面可以买到最专业的策略,其特色理念是:希望所有用户(不论男女老幼、是否有特权)都可以买到基金,而非传统基金那样需要一定限额或是有特权才能买到。

第二条产品线是基于许多用户的真实需求,将一些中心化的理财产品迁移到了链上(比如双币)。

第三条产品线做的是类似于卖方的一些业务,希望把一些在中心化交易所中比较盛行的交易工具,迁移到链上,让用户也能体验到传统市场比较好的交易体验。

二、DeFi世界中是如何做市的?

Chenr:大家对 DeFi 的做市可能更熟悉 Uniswap 这种 AMM 的模式,我们也知道 AMM 其实是一个池子的互动,像这样的模式也是需要做市的,Dori可否聊一聊本身在 DeFi 上做市是怎样的一个逻辑?

Dori:我觉得分为不同的两个模式。因为我们现在看到链上的或者是去中心化交易所,提供流动性本身是一个根本性的问题。

像 AMM 版本的一些 DEX 本来是自动做市商的方式,就是说用户通过去质押资产来提供一部分的流动性,作为它们的LP (流动性提供方),然后用户可以收到一部分平台的补贴,有代币、有交易手续费。通过这种方式,用户愿意把自己资产放到平台上去,就等于承担了流动性提供的一个作用。这个是自动做市的方式,它更符合链上用户的交易,或者是一些靠提供流动性赚收益的模式,但可能不太适合一些常规用户的需求。

另外一种方式,去中心化的交易所中还有一种交易所,就像 ApeX,其本身是订单簿的版本,会放一个盘口,其中有 Maker 和 Taker 的单子,然后就如在中心化交易所中一样,用户会看到盘口的滑点、交易的流动性深度,能用更直观的方式让用户感受到交易所的流动性提供。这种方式本身的流动性提供一般是属于做市商的方式,或者是靠一些比较创新性的金融产品。以 ApeX 举例,ApesX 与 FinX 合作推出了一个 SLP(smart LP),会有一个 SLP 的池子,用户将 U 存进池子,然后由 FinX 提供一些比较丰富的做市策略,并用这个池子中的钱在 ApeX 提供流动性,当中产生的一些做市收益就会反哺给存钱进池子的用户。通过这种方式,也可以增加了平台本身的流动性。

总结来讲,对于目前链上交易所的流动性提供,只有两种方式,一种是做市商/做市策略提供;另外一种就是散户主动通过 AMM 方式去提供流动性。

相应的,收益的模式分为这两种,第一种来自于 AMM 的平台的设定,比如 LP 的收益平台会给到的一些代币的奖励,但是这种方式可能会承受在极端行情下的一些资金损失和无偿损失,其收益不是特别稳固;另一种做市方式一般只有做市商才能共享到做市收益,或者是像 ApeX 推出的 SLP 的方式,让用户也能共享到平台做市的收益。

Chenr:可以理解为 FinX 是 ApeX 的做市商吗?

Thomas:准确来说 FinX 不是做市商,因为做市商需要自己准备资金,自负盈亏。而 FinX 起到的是桥梁的作用,将一些想提供流动性的LP跟 ApeX连接起来,提供比较专业的做市策略。

因为在 DEX 上提供流动性的方式其实很有限,许多交易所都是提前写好一些流动性提供的算法,作为一个“法律”,大家都严格执行,提供了很多不太灵活/不那么聪明的流动性。当然,我们不得不承认 Uniswap 是有它自己的历史地位与贡献的,至少牛市也有它的功劳,但从专业的策略的角度来看, Uniswap 其实有很多过时的做市策略。

我个人觉得只有Order Book的这种提供流动性的方式,才可能是解决DEX流动性发展的未来,因为不论 AMM 池如何改进,最后都会受制于这种不灵活的算法。

相应的,如果某个 DEX 声称自己有无限流动性提供,99.9%是骗局。如果无限流动性合理的话,其实在传统的订单簿交易所是能实现的,所有在 AMM 上无法实现的策略,其实在订单簿上都能实现,因为订单部更灵活。但是100多年以来,我们仍没有见到这种提供流动性的方法,主要还是因为这种方法从逻辑上或者从金融上来说并不成立。

我们最早看到了 AMM 有自己的创新性,但是这个策略还有很多改进的空间。这就是为什么我们与订单簿的交易所 ApeX 合作。我们认为这是一个能让普通的用户也参与的比较专业的做市策略,我们也乐于让用户知道有更多改进的空间、有更多更好的做市方法在。

Chenr:我非常认同你说的,即使是 DeFi,订单簿永远是提供流动性做市的最灵活的一个形式。现在其实也有一些以订单簿的形态呈现的DeFi项目,如 Thomas 所说,FinX 也是这个维度上的一个玩家,能否请 Thomas 再讲多一些细节?

Thomas:FinX 做的是根据需求与所有 DEX 合作(有无订单簿都可以合作),但是如果涉及到一些做市策略,可能需要与有订单簿的 DEX 合作。这就是上文提到的 FinX 的第一条产品线,可以将 FinX 看作一个基金或者策略的平台,用户在 FinX 上简单地去申购这些基金,就可以成为做市策略的一部分。

Chenr:FinX 专业的策略包括哪些?另外 FinX 如果提供做市,去哪里hatch?比如说去 Uniswap 怎么 hatch?

Thomas:FinX 现在只在订单簿的交易所提供做市策略,也就是目前只在 ApeX 提供。我们的策略会把仓位控制得非常严格,其实不论对比 Uniswap V2 还是 V3,在Market单边移动的时候,你会发现他们的无偿损失比 FinX 大得多。比如说最近的一个市场跌了大约5%,Uniswap 至少要跌 2.5% 以上接近 3%,而实际上我们的仓位损失可以控制在跌不到 1%。FinX 现在还未提供 hatch,只是在单交易所利用对信号的预判还有严格的仓位控制来进行做市。

三、在 DeFi 世界中的 CEX 体验

Chenr:我看到 ApeX在 DeFi 的环境下,提供给了用户一个类似中心化交易所的体验,这是如何做到的?

Dori:我们先定一下去中心化和中心化的两个基本指标,首先我觉得 DeFi 作为去中心化金融,第一个就是必须不能托管用户的资金,不能像中心化交易所一样,把所有的用户资金都存储在某个中心化账户里。第二就是要有足够的链上透明和安全度,所以至少完成这些基本的安全性和资金非托管的模式,才能称为是 DeFi 或者是去中心化交易所。

首先,ApeX 本身是没有去托管用户的资金的,用户的资产全都是掌握在自己手中,连接钱包即可充值交易。那为什么 ApeX 能实现像中心化交易所一样订单簿的版本呢?订单簿版本的优势就是高效,用户可以使用到比较好的深度和流动性,以及比较低的滑点的盘口,并且他能够及时成交。

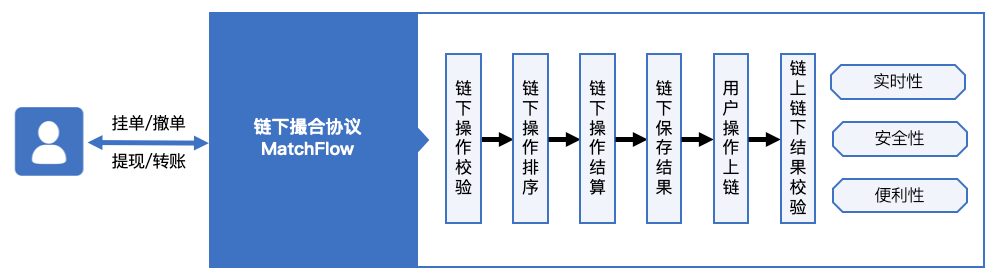

这些就会让用户觉得很奇怪,因为链上交易所首先 Gas 费的成本很高,也不可能每笔及时成交(链上速度是比较慢的),为什么 ApeX 能实现?这是因为 ApeX 用的是链下撮合系统,也就是把所有的撮合都放到了链下,用户就可以实现即时闪电成交并且不承担每笔交易的Gas费,然后 ApeX 再把交易在链上进行清算。

其实,不少 DEX 也是链下撮合、链上结算,但他们可能本身并不安全,或者并没有实现真正的去中心化,因为这中间的过程是难以保证链上数据和链下数据一致的,可能出现人为篡改或是恶意修改用户账户资产的情况。

ApeX 通过零知识证明去解决这个问题,也就是在链下撮合之后用零知识证明 ZK roll up的方式把所有的数据打包上链,再通过链上结算的方式来保证用户资产的安全性和真实成交性。

其次,用户的资产还是存储在一个智能合约中,所以用户的资产是比较安全的,所有资产都是透明可见的。用户每一次的资产的操作,都需要用户在 Layer2 的一个私钥的调用,所以用户可以看到所有的动账操作,即 ApeX 无法恶意篡改数据或者挪用用户的资产,用户实现了真正的自托管。

第三,就算是交易所真的不运营了,用户也可以去链上发起智能合约的强制提现,将自己的资产强制提走,因此不会像任何中心化交易所一样,如果出现了不可抗力的风险以及系统性风险,用户资产就无法提现。

四、DEX 和 CEX 谁会是 Crypto 的出路?

Chenr:现在整个 Crypto 的环境都非常差,坦白讲在 FTX 出事之前,市场上流动性的占比中 Market Maker 做市商是具有绝对性地位的,但是在 FTX 事件之后一直到今天,我们看到是市场上 Market Maker 已经越来越少了,非常让人唏嘘。但开心的是还能看到有像 FinX、ApeX 这样深耕在 Crypto 领域中的、孜孜不倦地在建设的Builder。

大家都比较关注的香港近期的一个监管环境,我们也看到现在很多的 Crypto 的大项目都在匆忙地将自己包装成 DAO 或者是任何形式的 DeFi 以求“保命”,都希望把自己尽快改成 DeFi,以躲避美国这样的对中心化 Crypto 交易平台或者是项目的穷追猛打。Dori 可否聊一下作为一个DeFi项目,又是一个交易层面的基建项目,对现在这样的环境有什么样的看法?ApeX 打算怎样走出来?

Dori:其实目前大家也看到SEC不断地在起诉中心化的交易所,可能在“吃相”上就是为了罚款挣点钱。但本身证监会对于这些中心化交易所的诉讼其实也会对市场产生挺大的系统性风险问题,就算只是赔钱了事,也形成了一种趋势——中心化交易所未来可能会处在监管的层面上,这是第一点。

第二点就是中心化交易所能不能经得起证监会一遍遍的审查?它到底有没有挪用到用户的资产?这也可能是更大更危险的问题。如果像 FTX 一样被曝恶意挪用用户的资产或有一些坏账亏空的话,很快就会有市场挤兑行为,这就可能不是罚钱这么简单的了。用户一旦超额提现或是发生市场挤兑,对于中心化交易所来说可能就是死路一条。比如这次的币安事件,,据查也是有10亿美金混合转移到了 CZ 自己名下的实体账户里,这个信息对于用户信心的打击可能是更严重的。

所以我们也能看到中心化交易所未来发展中要注意的一两个点:第一点就是中心化交易所到底会不会随便挪用用户资金、能不能经得起监管的审查、能否给到用户和市场信心;第二点就是在合规和监控的情况下,有些服务是否还能提供?

在 KYC 的要求越来越严苛的情况下,在我的概念里,Crypto 这个行业本身的存在有一个基建的作用,就是离岸银行的作用。如果有一天,中心化交易所全都是合理的、也完全合规化地受监管控制,中心化的意义可能就更缺失了,加密货币本来承担的“离岸银行”的作用这样一个基本的需求点没有被满足,能承担起这一角色的就只有去中心化交易所。

对于用户来讲,如果有一天 KYC 要求特别严格,用户用不了任何中心化交易所时,只能用去中心化交易所,这对于去中心化交易所来说是一个未来发展的生态位的利好。

从另一个方向来看,在合规下中心化交易所不能提供给用户正常的或者是比较高效的服务的时候,未来 DeFi 项目可能是有更多机会的。

所以两个方向来看都是利好去中化的交易平台的。所以大家也可以多关注一下这类的项目,在及早的时候去布局到未来可发展的一些基建平台上。

Thomas:我大方向跟 Dori 的看法是比较接近的,但我补充一点:我比较谨慎的乐观,我认为 DEX 是将来的趋势,但问题是就现状而言还是很难跟中心化交易所竞争,一来是因为中心化交易所起步比较早、技术门槛比较低,只需要获客就可以了,所以有很多的用户积累跟沉淀。如果这些用户本身有惰性或者是侥幸心理的话,他们可能更愿意留在现在的交易所,只要不出事,他们就不会跑;即使出事了,他们很着急地把钱提走了,过两天就又回来了,至少我们观察到的是这样的现象,这是一方面的原因。

从产品丰富度和交易体验来说,DeFi 还是远远比不上中心化交易所的,不管是什么交易所,它们上面的东西都挺丰富的,除了平常的交易功能以外,都会有一些理财板块或者交易工具的提供。这在 DeFi 上是非常少的,如果 DeFi 的平台上去找策略或理财产品的话,除了几个看起来比较死板的池子,其实真没有什么可玩的东西。

当然从 DEX 的角度来说,其实 DEX 的技术门槛要高很多,我们要想办法给用户更好的体验和很多安全性的考虑,这个门槛决定了 DeFi 的发展要比中心化交易所慢一点。

所以 DeFi 只有把自己的产品先做丰富了,让用户可以选择的东西比较多的时候,才有机会去跟 CeFi 去抗衡。

五、BusyWhale简介

简单来说,BusyWhale是一个RFQ的基建项目。

在整个的Crypto的交易世界中,现在的交易集中在两种模式上。

一种是在各大交易所的订单中做交易,用户需要提前将自己的资产放进交易所,用户的交易对手就是订单簿的做市商,这种方式很高效很快,但做一些比较大宗的交易时可能要承担很大的滑点。另外这种方式只能交易一些比较标准化的产品,任何非标的产品可能都没有办法在订单簿上找到交易对手或者相应的报价,这背后也是由做市商的一些机制和对冲风险的一些方式所决定的。

第二种交易模式就是在各个Telegram群、微信群中进行询价再,用户不需要先把资产放在任何的地方,这样的一个模式其实面临很高的风险,比如违约的风险、无法判断对方是否真的有货物、交易对手的风险等等。

BusyWhale将这种在散落在各个社群中的交易模式,整个做了一个标准化的设计,发展成了一个新的平台。愿景是觉得每一个在币圈中交易的Trader其实都是大鲸或者有潜力成为大鲸,在BusyWhale上可以大大的提高他们之前在各个群中询价的效率和安全度,在这种情况下即使你是一个大鲸,也可以变得非常的busy,变得非常的忙碌。

BusyWhale最近也在不断完善产品设计,希望可以在6月底7月初开始推进一些非标的产品放上busyWhale跟大家做交易。

-1.png)